Im Januar 2021 entdeckte ich beim Screening von Dividendenwachstumswerten Stella-Jones, ein kleines Unternehmen aus Kanada. Erst gute 2 Jahre später, nach einem wilden Kursverlauf (von Januar 2021 bis Juni 2022 verlor die Aktie 35 %, seitdem hat das Papier 100 % zugelegt), entschied ich mich für einen Einstieg. Heute stelle ich das Unternehmen etwas ausführlicher vor.

| Name | Stella-Jones Inc. |

|---|---|

| Hauptsitz | Saint-Laurent, Kanada |

| Gründungsjahr | 1993 |

| Branche | Industrie/Materials (Holzverarbeitung) |

| Mitarbeiter | ca. 2.400 |

| ISIN | CA85853F1053 |

| WKN | 891500 |

| Symbol | SJ.TO |

| Dividendenrendite | 1,40 % |

| Dividendenwachstum 5 Jahre / 10 Jahre | 14,7 % p.a. / 17,1 % p.a. |

| Dividendenstatus | 19 Jahre in Folge erhöht / Dividend Contender |

| Marktkapitalisierung | 3,8 Mrd. CAD |

| Webseite | www.stella-jones.com |

Profil und Historie

Stella-Jones ist Nordamerikas führender Hersteller von industriellen druckbehandelten Holzprodukten. Als Antwort auf den lebenswichtigen Infrastrukturbedarf unserer Wirtschaft produzieren und vertreiben wir Eisenbahnschwellen, Versorgungsmasten, Bauholz und industrielle Holzprodukte auf dem ganzen Kontinent.

Die Aktie notiert ausschließlich an der Toronto Stock Exchange (Symbol SJ.TO) und die Marktkapitalisierung beträgt zum 13.07.2023 3,8 Milliarden kanadische Dollar (CAD). Der Umsatz betrug im Geschäftsjahr 2022 3,065 Milliarden CAD und wuchs damit zum 22. Mal in Folge. 68 % vom Umsatz wird in den USA erwirtschaftet, der Rest in Kanada. Mehr als 2.400 Mitarbeiter werden beschäftigt. Die Dividende wurde im März 2023 zum 19. Mal in Folge erhöht.

Die Herstellung und der Vertrieb von Eisenbahnschwellen (24 % Umsatzanteil), Versorgungsmasten (40 % Umsatzanteil) und Bauholz (24 % Umsatzanteil) mag zunächst unspektakulär klingen. Diese Infrastruktursegmente sind allerdings auf lange Sicht absolut unverzichtbar und benötigen eine stringente Instandhaltung, die im Laufe der Zeit ein stetes Wachstum ermöglicht. Außerdem sollte die angekündigte Zunahme der Infrastrukturinvestitionen in den Vereinigten Staaten in den kommenden Jahren zu einem Anstieg der Umsätze, Gewinne und Dividenden beitragen.

Der Güterbahnverkehr spielt in den USA und Kanada eine wesentlich größere Rolle als beispielsweise in Deutschland. In 2019 wurden laut US-Eisenbahngesellschaft AAR rund 1,5 Milliarden Tonnen Fracht auf der Schiene bewegt. Im Vergleich dazu transportierte die Deutsche Bahn AG 2019 rund 231,95 Millionen Tonnen Fracht. Die Eisenbahnstrecken befinden sich in Nordamerika in Privatbesitz. Bekannte, börsennotierte Unternehmen sind z.B. Union Pacific oder Canadian National Railway. Eisenbahnschwellen aus Holz haben sich aufgrund des günstigen Preises, einer hohen Elastizität und schnellem Austausch gegenüber Beton und Kunststoff durchgesetzt. Das Management schätzt, dass jedes Jahr etwa 1,5 % bis 3,0 % aller Schwellen an aktiven Eisenbahnstrecken ersetzt werden müssen.

Mit der Belieferung von Stromversorgungs- und Telekommunikationsunternehmen mit Versorgungsmasten sowie der Herstellung von Bauholz werden weitere grundlegende menschliche Bedürfnisse sichergestellt. Masten aus behandeltem Holz sind langlebig (40 bis 50 Jahre) und relativ günstig in der Anschaffung, Installation und Wartung.

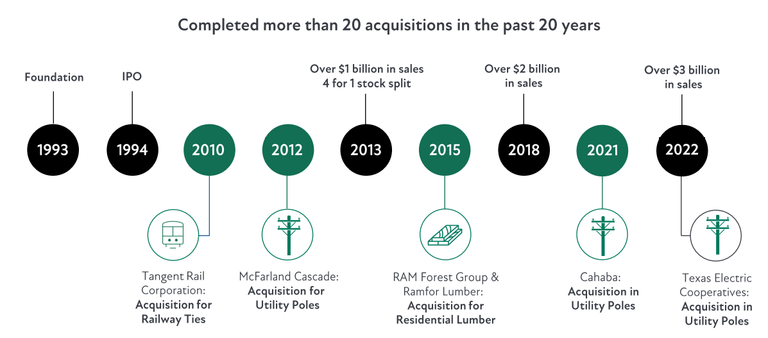

Die Gründung erfolgte 1993 und der IPO (Initial Public Offering, Börsengang) fand 1994 statt. Das Unternehmen tätigt regelmäßig Übernahmen. Meist akquiriert man kleine Unternehmen, welche die Geschäftstätigkeit ergänzen. In den letzten 20 Jahren gab es mehr als 20 Akquisitionen für einen Gesamtbetrag von etwa 750 Mio. USD.

Die größten Käufe wurden 2010 (Tangent Rail Corporation für 170 Millionen US-Dollar), 2012 (McFarland Cascade für 172 Millionen US-Dollar), 2015 (RAM Forest Group & Ramfor Lumber für 45 Millionen US-Dollar) und 2021 (Cahaba Pressure Treated Forest Products und Cahaba Timber für 103 Millionen US-Dollar) abgeschlossen.

Das Akquisitionsprogramm in den Bereichen Versorgungsmasten und Eisenbahnschwellen soll laut dem Management fortgesetzt werden. Da man als kleines Unternehmen in einem stark fragmentierten Markt tätig ist, sollten die Hürden für weitere Übernahmen vergleichsweise gering sein.

Stella-Jones betreibt mittlerweile über 40 Holzverarbeitungsanlagen in den Vereinigten Staaten und Kanada sowie 12 Mastenschälanlagen.

Gewinn- und Dividendenentwicklung seit 2004

Eine Investition macht nur Sinn, wenn das Management seine Fertigkeiten unter Beweis stellen konnte und der Ausblick positiv erscheint.

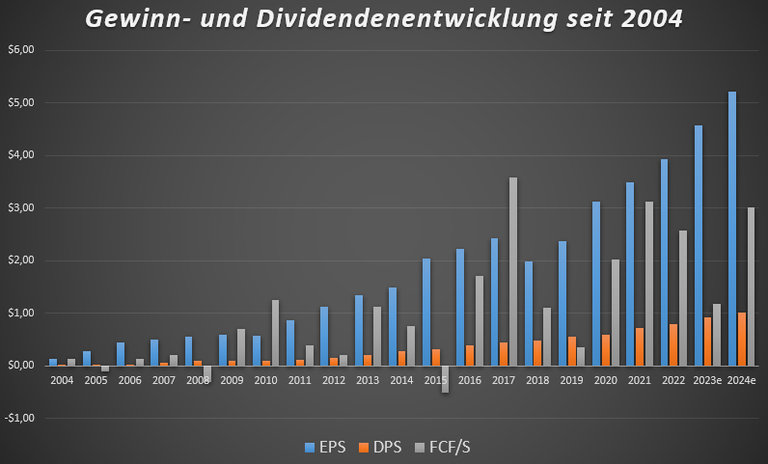

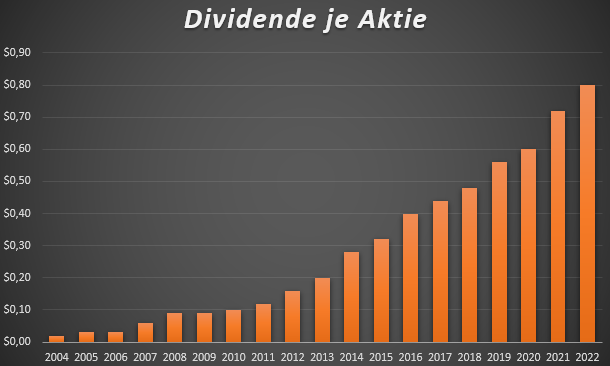

Die Gewinn- und Dividendenentwicklung zeigt in die richtige Richtung. Seit 2004 konnte der Gewinn je Aktie von 0,14 CAD auf 3,93 CAD in 2022 gesteigert werden. Der Free Cashflow je Aktie stieg von 0,14 CAD in 2004 auf 2,57 CAD in 2022. Dementsprechend überrascht mich nicht die tolle Dividendentwicklung. (2004: 0,02 CAD bis 2022: 0,80 CAD) Der Free Cashflow je Aktie schwankt meiner Meinung nach aufgrund der Abhängigkeit vom Holzpreis und Integrationskosten etwas stärker.

Dies entspricht den folgenden jährlichen Wachstumsraten:

Gewinn je Aktie: 18,68 % p.a.

Free Cashflow je Aktie: 17,55 % p.a.

Dividende je Aktie: 22,74 % p.a.

In Summe ergeben Gewinn und Free Cashflow folgende Ausschüttungsquoten seit 2004:

Dividende je Aktie seit 2004: 5,50 CAD

Gewinn je Aktie seit 2004: 29,50 CAD - Ausschüttungsquote 18,6%

Free Cashflow je Aktie seit 2004: 18,49 CAD - Ausschüttungsquote 29,7%

Seit dem Jahr 2018 profitieren Aktionäre zusätzlich durch Aktienrückkäufe. Zuvor hatte das Management regelmäßig neue Aktien, auch zur Finanzierung von Übernahmen, ausgegeben. Seit 2019 wurden die ausstehenden Aktien um 14,7 % reduziert und das Management hält weiter an dieser Strategie fest.

Der Verwaltungsrat von Stella-Jones ist weiterhin der Ansicht, dass der Rückkauf von Stammaktien eine attraktive und verantwortungsvolle Kapitalanlage darstellt und im besten Interesse von Stella-Jones und seinen Aktionären ist.

Margenentwicklung

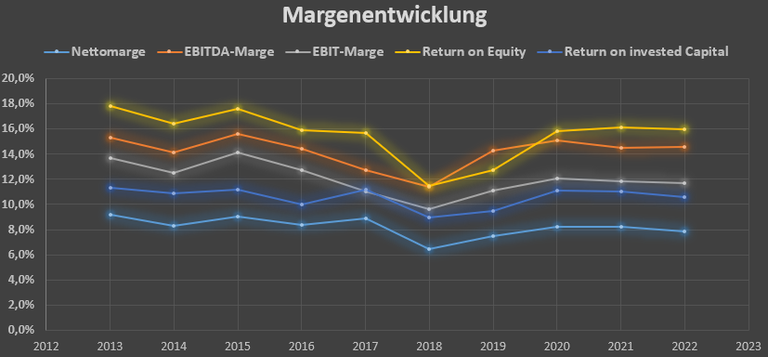

Die Margen zeigen sich relativ stabil, sind aber zugleich abhängig vom Holzpreis und regelmäßig anfallenden Integrationskosten. Zum Ende des Geschäftsjahres 2022 wies Stella-Jones folgende Margen aus:

Nettomarge: 7,9%

EBITDA-Marge: 14,6%

EBIT-Marge: 11,7%

Return on Equity: 16,0%

Return on invested Capital: 10,6%

Die Rendite auf das investierte Kapital (ROIC) ist eine Berechnung, mit der die Effizienz eines Unternehmens bei der Zuweisung von Kapital für rentable Investitionen bewertet wird. Bei der ROIC-Formel wird der Nettobetriebsgewinn nach Steuern durch das investierte Kapital geteilt. Der ROIC gibt einen Eindruck davon, wie gut ein Unternehmen sein Kapital zur Erzielung von Gewinnen einsetzt.

Eine stete Margenverbesserung wäre wünschenswert, ist aber aufgrund des Geschäftsmodells und einiger Unwägbarkeiten (Wirtschaftsabschwächung, Holzpreis etc.) über eine lange Dauer nur schwer erreichbar. Ich persönlich bin mit der Entwicklung und einem konstanten ROIC über 10 % zufrieden. Im Mai wurde der Ausblick für die EBITDA-Marge sogar erhöht und das Ziel liegt nun bei 16%.

Analyst: Würden Sie sagen, dass die Verbesserung der Marge um 100 Basispunkte eine Funktion der Preisgestaltung oder eine Art Skalierung mit höherem Volumen ist? Oder ist es ein bisschen von beidem? Und ich versuche herauszufinden, ob das etwas ist, das wir jetzt längerfristig in unser Modell aufnehmen können, das neue 16er, das neue 15er? Oder denken Sie, dass dies nur ein vorübergehender Vorteil ist, den Sie erhalten, und dass 15 % vielleicht immer noch die bessere Zahl ist, um sie längerfristig zu nutzen?

Eric Vachon, President and Chief Executive Officer von Stella-Jones: Die kurze Antwort lautet also, dass unsere Empfehlung bei 16 liegt. Wir werden sehen - wir haben im ersten Quartal eine verbesserte Preisgestaltung gesehen, und wir werden das auch im Laufe des Jahres sehen. Wir glauben, dass sich das im Laufe der Zeit fortsetzen wird. Der Anteil von z.B. Versorgungsmasten, also unsere schnell wachsenden Produktkategorien, wird größer, so dass wir bessere EBITDA-Margen erzielen können.

Quelle: Q1 2023 Earnings Call Transcript

Ausblick - Investor Day 25. Mai 2023 (Chancen & Risiken)

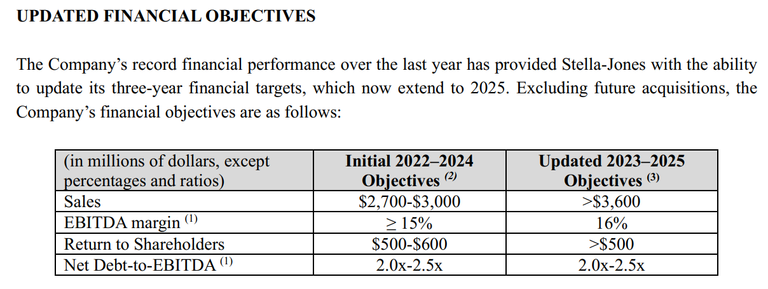

Die erst ein Jahr zuvor ausgegebenen Ziele wurden am 25.05.2023 erhöht und bis 2025 verlängert. Nun soll ein jährlicher Umsatz von über 3,6 Milliarden CAD erzielt, eine EBITDA-Marge von 16% erreicht und über diese Zeitspanne mindestens 500 Millionen CAD an die Aktionäre ausgeschüttet werden. In Geschäftsjahr 2022 wurden 49,0 Mio. CAD in Form von Dividenden an die Aktionäre gezahlt und für 180,0 Mio. CAD eigene Aktien zurückgekauft.

Chancen sieht das Management hauptsächlich in höheren Investitionen in die Versorgungsinfrastruktur, eine steigende Tendenz bei der Instandhaltung von Eisenbahnschwellen und in weiteren Akquisitionsmöglichkeiten.

Die Übernahmekriterien werden wie folgt beschrieben:

- weitere Konzentration auf die Holzbehandlung

- Überlegungen zu ergänzenden Produkten oder Materialien

- Steigerung der Margen und Erträge

- Stetige Einnahmen und freier Cashflow

- erfahrenes Management-Team

Bei den Versorgungsmasten gibt man folgende Wachstumstreiber an:

- Instandhaltung von Strommasten

- feuerfeste Ummantelung von Strommasten

- Breitbandausbau

- erneuerbare Energieerzeugung / Erneuerung Übertragungsnetze

- Ausbau der Elektromobilität

Eisenbahnschwellen:

- höhere Volumina (profitiert vom US-Unfrastrukturgesetz)

- günstige Preisdynamik

- Produktinnovation und Expansion

- technologische Investitionen werden die Effizienz steigern

Bauholz:

- Produkterweiterung über Handelspartner

- Einkaufs- und Beschaffungsmöglichkeiten (erstes kanadisches Unternehmen, das hochwertiges Holz direkt aus Europa bezieht)

- Günstige Makrotrends (Reparaturbedarf für alternde Häuser zur Unterstützung der Nachfrage nach Holz)

Selbstverständlich sollten Risiken nicht außer Acht gelassen werden.

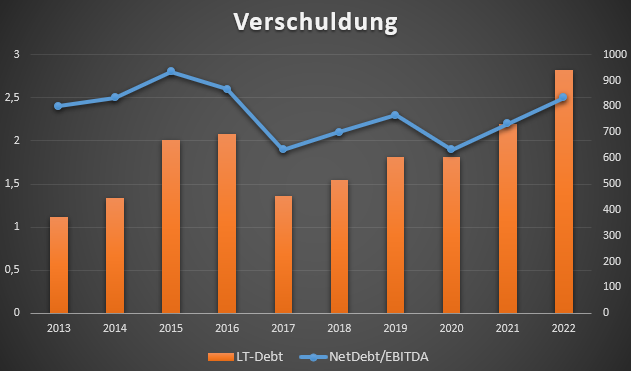

Wenn ich einen Wunsch frei hätte würde ich das Management darum bitten, den Zielwert Nettoverschuldung in Relation zum EBITDA von 2,0x - 2,5x auf unter 2,0x zu senken. Dies halte ich in Anbetracht der Abhängigkeit von externen Preisen und möglichen wirtschaftlichen Abschwüngen für angebracht. Nichts desto trotz konnte die Führungsriege das Ziel bisher, bis auf wenige Ausnahmen, trotz der zahlreichen Übernahmen einhalten.

Ende 2022 liegt das Verhältnis am oberen Ende des Zielwertes. Die langfristigen zinstragenden Verbindlichkeiten befinden sich aktuell mit über 900 Mio. CAD auf einem Höchststand und ein Zinsrisiko besteht.

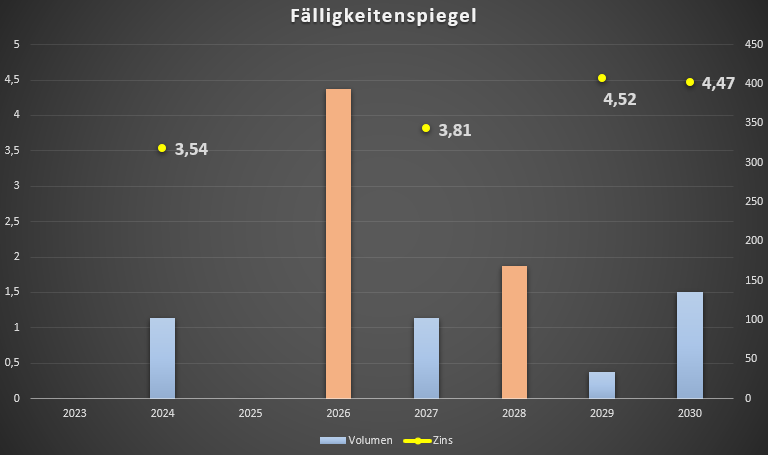

Der Fälligkeitenspiegel weist sowohl Vorteile als auch Nachteile auf. In rot sind die variabel verzinsten Schulden dargestellt, wobei der bis 2026 laufende Revolverkredit den Hauptteil darstellt. Von den fest verzinsten Schulden in blau wird erst 2024 die erste Tranche in Höhe von 102 Mio. CAD fällig.

Hingegen sollte auch die solide Bilanz erwähnt werden. Die Eigenkapitalquote liegt bei über 50 % und der Goodwill hat nur einen Anteil von 23,7%.

Weitere Risiken:

- Anfälligkeit bei Rezession (speziell im Bauholzsegment)

- Holzpreisschwankungen (höhere Kosten können nicht sofort weiter gegeben werden)

- Fehleinschätzungen des Management bei Übernahmen

- Konkurrenz

- Währungsrisiko

- nach den mir vorliegenden Daten sehr unwahrscheinlich, aber die Möglichkeit besteht, dass Kunden andere Materialien für Schwellen oder Masten in Betracht ziehen.

Bewertung

Kurs-Gewinn-Verhältnis: 14,3x

Unternehmenswert / EBITDA: 9,7x

Unternehmenswert / Free Cashflow: 25,8x

Free Cashflow-Rendite 3,9 %

Dividendenrendite: 1,4 %

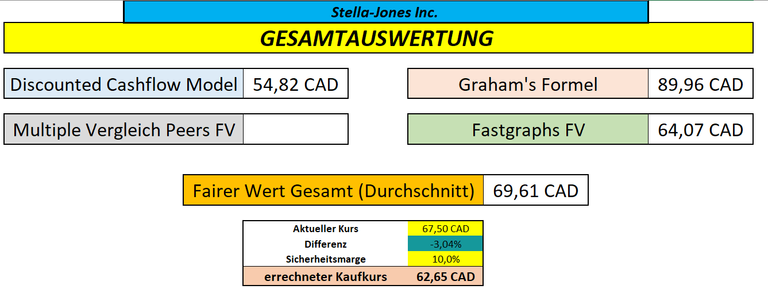

Discountend Cashflow Model

Angenommenes Wachstum Free Cashflow : 7,5 % p.a.

ewiges Wachstum: 1,0 % p.a.

Diskontierungssatz: 9 % p.a.

Model nach Graham's Formel

Angenommenes Wachstum Gewinn je Aktie: 10 % p.a.

Nach dem Bewertungsmodell notiert die Aktie auf fairem Niveau. Laut dem Discounted Cashflow Model ist die Aktie allerdings ~20 % überbewertet. Dazu bei trägt der etwas volatilere Free Cashflow aus dem Geschäftsjahr 2022. Im Vergleich zum Vorjahr fiel das Ergebnis um ca. 18 % niedriger aus.

Die Aktie hat sich innerhalb eines Jahres fast verdoppelt und seit Beginn 2023 legte das Papier um knapp 40 % zu. Die lange Zeit andauernde Unterbewertung wurde abgebaut und es bleibt abzuwarten, ob wir nun in eine Phase der Überbewertung laufen.

Meine Einschätzung

Ich mag Stella-Jones und das Management hinterlässt einen kompetenten Eindruck. Der Track-Record von gelungenen und profitabel integrierten Übernahmen ist beeindruckend. Man handelt sehr aktionärsfreundlich, so wurde die Phase der Unterbwertung über Aktienrückkäufe ausgenutzt. Die Dividende wurde im März zum 19. Mal in Folge erhöht. (+15%)

Insgesamt überwiegen für mich die Chancen, was nicht zuletzt durch die Erhöhung der 3-Jahresguidance erkennbar wurde. Speziell das Geschäft mit Versorgungsmasten und Eisenbahnschwellen scheint über Jahrzehnte stabil zu laufen und sorgt für konstant gute Ergebnisse. Rezessionen stellten bisher keine Probleme dar. Die Verschuldung behalte ich weiter im Blick.

Nach meinem Kauf zu Beginn des Jahres hat die Aktie den positiven Trend forgesetzt und aktuell ziehe ich keinen Nachkauf in Betracht. Interessant wird es für mich erst wieder, wenn das Papier in Richtung 2 % Dividendenrendite läuft.

HAFTUNGSAUSSCHLUSS – DISCLAIMER – OFFENLEGUNG

Ich besitze Aktien von Stella-Jones Inc.

Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen.

Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr.

Ich tätige Börsengeschäfte ausschließlich als Privatanleger.

Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr und kann keine Fehlerfreiheit garantieren.