After the 2021 Chainlink Hackathon and almost a year of construction, we are pleased to announce the DAO convertible bond market with our two launch partners: FORTH DAO and ShapeShift DAO. HourGlass gives DAOs the ability to borrow stablecoins against their native tokens at a fixed rate and with no liquidation risk. During recent conversations with the DAO and its communities, we heard that there is interest in using HourGlass to pay operating expenses, refinance floating-rate loans, and fund new initiatives such as liquidity pools for new assets.

ShapeShift (FOX) and Ampleforth's FORTH DAO (FORTH) will use HourGlass to borrow stablecoins against their treasury tokens. FORTH bonds are currently listed. ShapeShift will list the bonds later in November.

DAO funding today

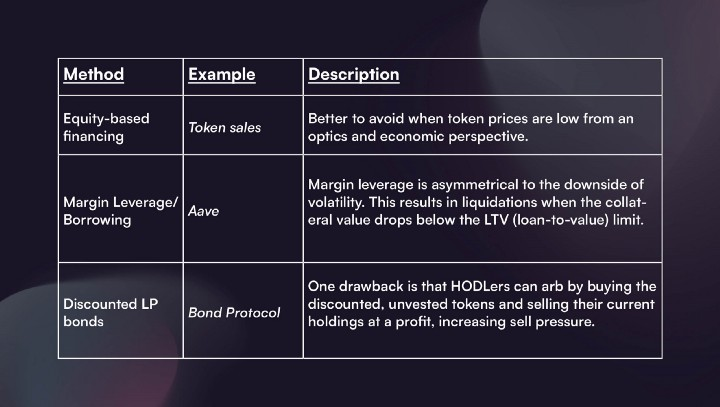

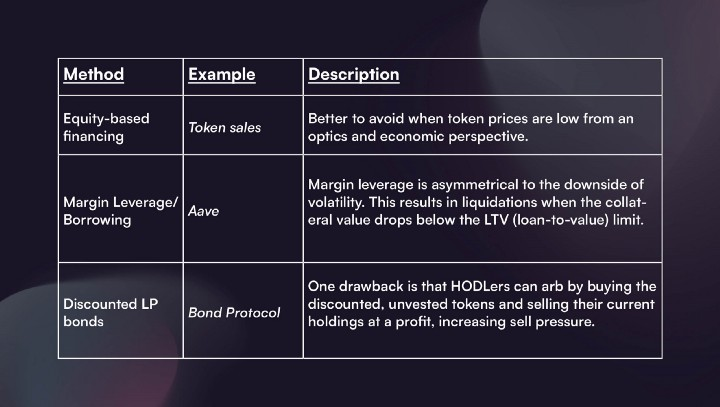

DAOs are still in their infancy. The first notable one, "DAO Genesis", was released in 2016 and was the target of the infamous DAO hack. But the DAO concept is just beginning to spread. When it comes to funding, DAOs have relied on only one approach: selling governance tokens. We expect that as DAOs mature, they will begin to use new forms of financing. The existing options are shown in the following table:

Debt > Equity in downturns

We are in a different market environment than we had six months ago. Private companies are no longer rushing to go public via SPACs or IPOs. Historically, when faced with recessions and/or high inflation, companies have turned to debt.

In public markets, debt represents between 30% and 40% of companies' balance sheets. Companies like Disney issue $1 of debt for every $2 of equity. Public and private companies are not selling shares under these conditions unless forced to do so.

However, it must be recognized that high debt levels are also a product of unusually low rates over the last 25 years, and that in a high rate environment the economy will be less leveraged.

Entities on web3 are selling shares because they have no other choice. Unlike in traditional economics, most debt is margin leverage used by speculative traders and hedge funds. Productive Web3 groups like the DAOs have used almost no long-term debt to date.

HourGlass Convertibles

Convertible bonds are debts that can be converted into shares under certain conditions. According to recent data from Schrorder, the convertible bond market now stands at about $700 billion after issuing over $150 billion in both 2020 and 2021. This is estimated to be about 1/3 the size of the global market. high perfomance. It would stand to reason that convertible debt will play a proportionately larger role in DeFi than in TradFi, as conversion conditions may be more elaborate but more transparent in a permissionless world where code is law.

We believe that HourGlass Convertible Bonds are the friendliest form of funding for DAOs, allowing them to access stablecoin funding without having to sell equity ownership. We say friendlier for the following reasons:

- No Obligation IBOs: DAOs may list bonuses with no obligation or movement of funds. There is no need to go through governance before committing, so you are free to gauge loan demand. All actions are reversible until the link is deployed.

- Fixed Rate: Borrowing at a fixed rate allows borrowers to plan ahead.

- No Liquidation: Unlike margin lending platforms like Aave, DAOs don't have to worry about collateral value volatility over the course of the loan. Your position cannot be liquidated.

- Hold Up: DAOs sell the “Senior” tranche tokens to lenders, while holding the “Junior” tranche. For this reason, DAOs retain any upward price movement, as the Junior tranche functions as an equity instrument.

- Prepayment Opportunity: DAOs can prepay and are only charged on accrued interest

- Custom Parameters: DAOs can tailor the link to their needs. They can choose the loaned asset (stablecoin), the duration of the bond (ie 12 months), an optional predetermined penalty (to attract lenders), and their collateral ratio.

Use cases

DAO: Most DAO treasures are highly concentrated in the DAO token. This is fine in bull markets when prices are tall; But operating expenses (OpEx) don't go away when prices are low. In fact, taxpayers are beginning to demand payment in stablecoins. In addition to paying OpEx, DAOs can:

- Refinance a variable rate loan to a fixed rate

- Diversify the treasury, reduce the risk of insolvency

- Fund initiatives/grants, such as a liquidity pool denominated in stablecoins

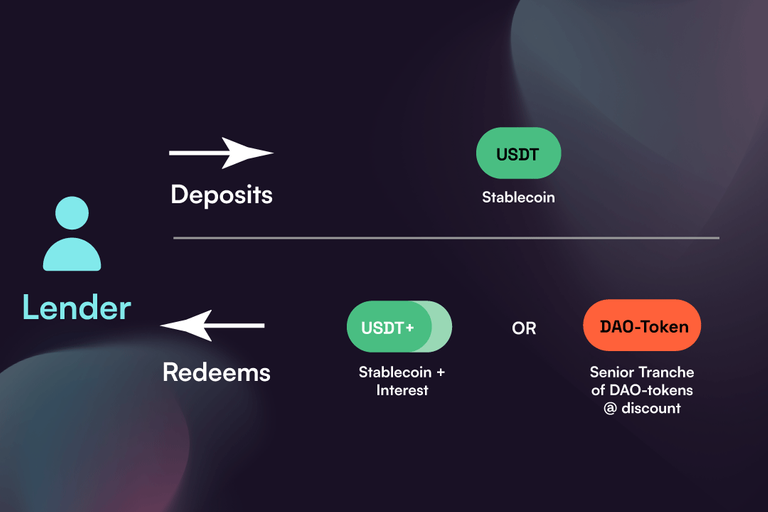

Lenders: The above features show why HourGlass bonds are an attractive financing method for borrowers. Lenders are compensated with higher yields (think high-yield debt or junk bonds on TradFi) for DAO loans and liquidity lock-ups. They are also protected by the following features:

- Heavily overcollateralized: DAOs know that the higher the collateralization ratio, the lower interest rate they can typically get. We expect most bonds to be heavily overcollateralized.

- Top Line Repayment: Lenders retain the senior tranche, which is paid in full first. The Junior leg gets what's left over. The ratio of the stretch is important. To understand the meaning, consider a Senior/Junior setting of 20/80. Even if the DAO were to default, the value of the collateral would have to fall by more than 80% for senior holders to be affected.

- Default penalty (optional): DAOs can indicate more confidence to lenders by adding a default penalty (%). In case of non-compliance, a part of the Junior tranche would pass to the Senior tranche.

How does it work

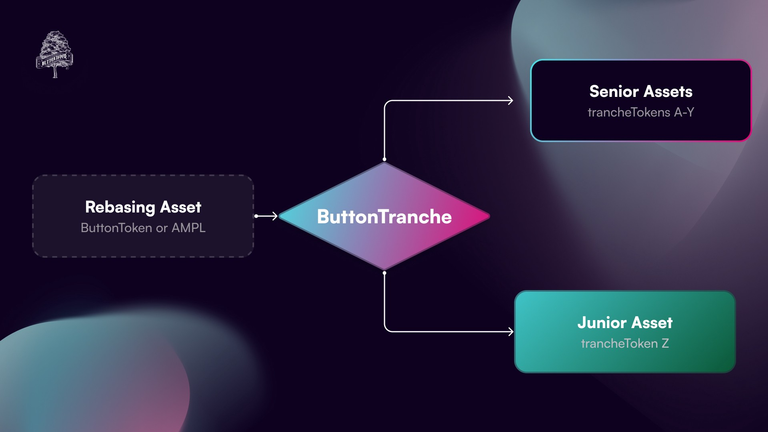

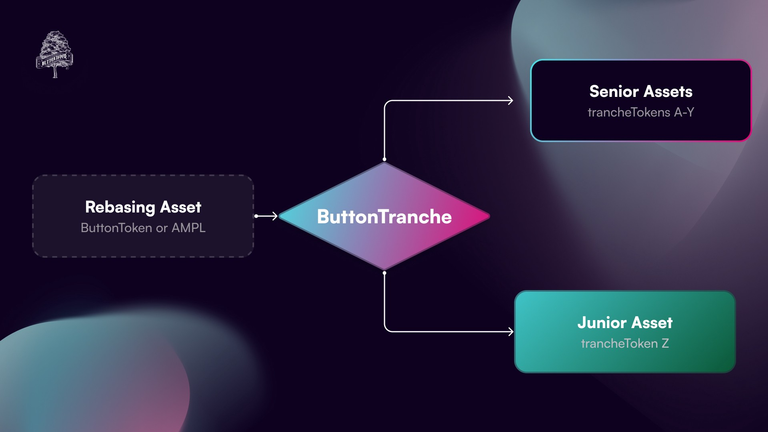

Our work was originally inspired by the composable smart contracts developed by Buttonwood: ButtonTranche and ButtonToken. ButtonToken takes any collateral and turns it into a rebase asset. ButtonTranche takes rebase assets and splits them into a "Senior" and a "Junior" tranche. The Senior tranche can be sold at a discount, acting as zero coupon bonds (ie ButtonZero).

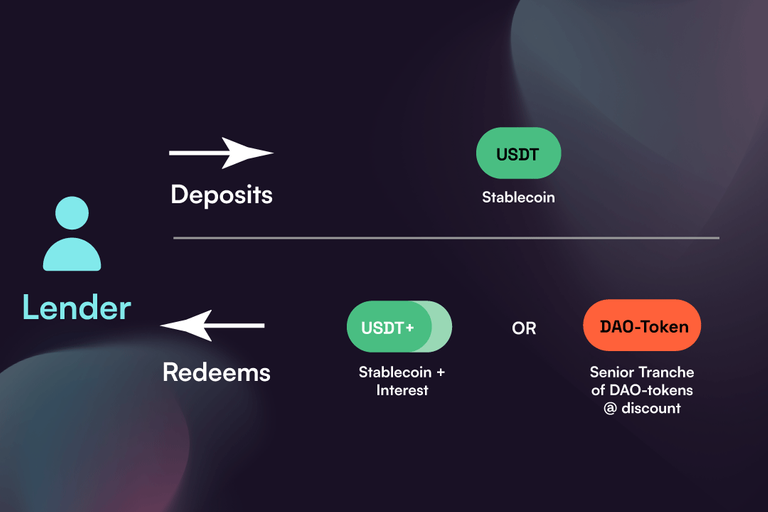

HourGlass works by taking the Senior and Junior tranches and locking them in a vault and issuing notes in their place. The lender receives a BondSlip note and a borrower/DAO receives a DebtSlip note. The key ingredient is ensuring that the borrower is entitled to access the collateral before the lender by paying off the loan. In this way, the DAO does not need to risk directly losing its collateral; and lenders are guaranteed to get their principal + interest OR the principal tranche if the DAO defaults.

Conclusion

HourGlass is the friendliest form of financing for DAOs. It allows DAOs to borrow without permission, without having to worry about the volatility of their treasury and the resulting liquidations. It allows DAOs to borrow at a fixed rate and plan for future costs. HourGlass bonds lengthen DAO gateways without increasing selling pressure on the protocol token.

The first bonuses for FORTH-DAO are now available at hourglass.wtf. Our second launch partner, ShapeShift, will issue a bond later in November. For DAOs who are interested in learning more, we'd love to talk with you! Reach out via Twitter @NimbleNavis or by joining our Discord.

About ShapeShift

ShapeShift was originally created by Erik Voorhees in 2014. In July 2021, ShapeShift made the decision to move from a centralized exchange that requires KYC to a community-owned, decentralized interface that opens everything up and decentralizes governance. ShapeShift is available on 8 networks and recently launched an iOS mobile app. ShapeShift is governed by the FOX token.

Website: https://shapeshift.com/

About Ampleforth (FORTH DAO)

Ampleforth introduced rebase assets into the space in 2019 with the AMPL token, which takes the volatility inherent in supply and translates it into price. The Ampleforth community is governed by the FORTH token.

Website: https://www.ampleforth.org/

About HourGlass

HourGlass is the marketplace for permissionless convertible bonds for DAO. HourGlass is part of the Buttonwood ecosystem. HourGlass contracts were audited by byterocket.

Follow us in our networks !

Article translated as a reference to new users of the DeFi world. The original article can be found here for reference.

Español

Después del Chainlink Hackathon de 2021 y casi un año de construcción, nos complace anunciar el mercado de bonos convertibles DAO con nuestros dos socios de lanzamiento: FORTH DAO y ShapeShift DAO. HourGlass brinda a los DAO la capacidad de tomar prestadas monedas estables contra sus tokens nativos a una tasa fija y sin riesgo de liquidación. Durante conversaciones recientes con DAO y sus comunidades, escuchamos que hay interés en usar HourGlass para pagar gastos operativos, refinanciar préstamos de tasa flotante y financiar nuevas iniciativas como fondos de liquidez para nuevos activos.

ShapeShift (FOX) y FORTH DAO (FORTH) de Ampleforth utilizarán HourGlass para tomar prestadas monedas estables contra sus tokens de tesorería. Los bonos FORTH están actualmente listados. ShapeShift listará los bonos más adelante en noviembre.

Financiamiento DAO hoy

Los DAO todavía están en pañales. El primero notable, "Génesis DAO", se lanzó en 2016 y fue el objetivo del infame hackeo de DAO. Pero el concepto de DAO apenas comienza a extenderse. En lo que respecta a la financiación, los DAO se han basado en un solo enfoque: vender tokens de gobernanza. Esperamos que a medida que maduren las DAO, comenzarán a utilizar nuevas formas de financiación. Las opciones existentes se muestran en la siguiente tabla:

Debt > Equity in downturns

Estamos en un entorno de mercado diferente al que teníamos hace seis meses. Las empresas privadas ya no se apresuran a cotizar en bolsa a través de SPAC o IPO. Históricamente, cuando se enfrentan a recesiones y/o alta inflación, las empresas recurren a la deuda.

En los mercados públicos, la deuda representa entre el 30% y el 40% de los balances de las empresas. Empresas como Disney emiten $1 de deuda por cada $2 de capital. Las empresas públicas y privadas no están vendiendo acciones en estas condiciones a menos que se vean obligadas a hacerlo.

No obstante, debe reconocerse que los altos niveles de deuda también son producto de tasas inusualmente bajas durante los últimos 25 años, y que en un entorno de tasas altas la economía estará menos apalancada.

Las entidades en web3 están vendiendo acciones porque no tienen otra opción. A diferencia de la economía tradicional, la mayor parte de la deuda es un apalancamiento de margen utilizado por comerciantes especulativos y fondos de cobertura. Los grupos Web3 productivos como los DAO casi no han usado deuda a largo plazo hasta la fecha.

Convertibles de HourGlass

Los bonos convertibles son deudas que pueden convertirse en acciones bajo ciertas condiciones. Según datos recientes de Schrorder, el mercado de bonos convertibles asciende ahora a unos 700.000 millones de dólares tras la emisión de más de 150.000 millones de dólares tanto en 2020 como en 2021. Se estima que esto es aproximadamente 1/3 del tamaño del mercado mundial de alto rendimiento. Sería razonable pensar que la deuda convertible desempeñará un papel proporcionalmente mayor en DeFi que en TradFi, ya que las condiciones de conversión pueden ser más elaboradas pero más transparentes en un mundo sin permisos donde el código es ley.

Creemos que los bonos convertibles de HourGlass son la forma más amigable de financiamiento para las DAO, lo que les permite acceder a la financiación de monedas estables sin tener que vender la propiedad de acciones. Decimos más amigable por las siguientes razones:

- IBO sin compromiso: los DAO pueden listar bonos sin compromiso o movimiento de fondos. No hay necesidad de pasar por la gobernanza antes de comprometerse, por lo que es libre de medir la demanda de préstamos. Todas las acciones son reversibles hasta que se despliega el vínculo.

- Tasa fija: pedir prestado a una tasa fija permite a los prestatarios planificar.

- Sin liquidación: a diferencia de las plataformas de préstamos de margen como Aave, los DAO no tienen que preocuparse por la volatilidad del valor de la garantía durante el transcurso del préstamo. Su posición no puede ser liquidada.

- Retener al alza: los DAO venden los tokens del tramo "Senior" a los prestamistas, mientras retienen el tramo "Junior". Por esta razón, los DAO retienen cualquier movimiento de precios al alza, ya que el tramo Junior funciona como un instrumento de capital.

- Oportunidad de pago anticipado: los DAO pueden pagar anticipadamente y solo se cobran sobre los intereses devengados

- Parámetros personalizados: los DAO pueden adaptar el vínculo a sus necesidades. Pueden elegir el activo prestado (moneda estable), la duración del bono (es decir, 12 meses), una multa predeterminada opcional (para atraer prestamistas) y su índice de garantía.

Casos de uso

DAO: la mayoría de los tesoros de DAO están altamente concentrados en el token de DAO. Esto está bien en los mercados alcistas cuando los precios son altos; pero los gastos operativos (OpEx) no desaparecen cuando los precios son bajos. De hecho, los contribuyentes comienzan a exigir el pago en monedas estables. Además de pagar OpEx, los DAO pueden:

- Refinanciar un préstamo de tasa variable a tasa fija

- Diversificar la tesorería, reducir el riesgo de insolvencia

- Financiar iniciativas/subvenciones, como un grupo de liquidez denominado en monedas estables

Prestamistas: Las características mencionadas anteriormente muestran por qué los bonos HourGlass son un método atractivo de financiación para los prestatarios. Los prestamistas son compensados con rendimientos más altos (piense en deuda de alto rendimiento o bonos basura en TradFi) por préstamos DAO y bloqueo de liquidez. También están protegidos por las siguientes características:

- Fuertemente sobrecolateralizado: los DAO saben que cuanto mayor sea el índice de colateralización, la tasa de interés más baja que normalmente pueden obtener. Esperamos que la mayoría de los bonos estén fuertemente sobrecolateralizados.

- Reembolso de primera línea: los prestamistas retienen el tramo senior, que se paga primero en su totalidad. El tramo Junior obtiene lo que sobra. La proporción del tramo es importante. Para entender el significado, considere una configuración Senior/Junior de 20/80. Incluso si el DAO incumpliera, el valor de la garantía tendría que caer más del 80% para que los tenedores senior se vean afectados.

- Multa predeterminada (opcional): las DAO pueden indicar más confianza a los prestamistas agregando una multa predeterminada (%). En caso de incumplimiento, una parte del tramo Junior pasaría al tramo Senior.

Cómo funciona

Nuestro trabajo se inspiró originalmente en los contratos inteligentes componibles desarrollados por Buttonwood: ButtonTranche y ButtonToken. ButtonToken toma cualquier garantía y la convierte en un activo de rebase. ButtonTranche toma activos de rebase y los divide en un tramo "Senior" y un tramo "Junior". El tramo Senior se puede vender con un descuento, que actúa como bonos de cupón cero (es decir, ButtonZero).

HourGlass funciona tomando los tramos Senior y Junior y encerrándolos en una bóveda y emitiendo pagarés en su lugar. El prestamista recibe un pagaré BondSlip y un prestatario/DAO recibe un pagaré DebtSlip. El ingrediente clave es garantizar que el prestatario tenga derecho a acceder a la garantía antes que el prestamista mediante el pago del préstamo. De esta manera, la DAO no necesita correr el riesgo de perder directamente su garantía; y los prestamistas tienen la garantía de que obtendrán su principal + intereses O el tramo principal si la DAO incumple.

Conclusión

HourGlass es la forma de financiación más amigable para las DAO. Permite a los DAO pedir prestado sin permiso, sin tener que preocuparse por la volatilidad de su tesorería y las liquidaciones resultantes. Permite a las DAO pedir prestado a una tasa fija y planificar los costos futuros. Los bonos HourGlass alargan las pasarelas de DAO sin aumentar la presión de venta sobre el token del protocolo.

Los primeros bonos para FORTH-DAO ahora están disponibles en hourglass.wtf. Nuestro segundo socio de lanzamiento, ShapeShift, emitirá un bono más adelante en noviembre. Para los DAO que estén interesados en obtener más información, ¡nos encantaría hablar con usted! Comuníquese a través de Twitter @NimbleNavis o uniéndose a nuestro Discord.

Acerca de ShapeShift

ShapeShift fue creado originalmente por Erik Voorhees en 2014. En julio de 2021, ShapeShift tomó la decisión de pasar de un intercambio centralizado que requiere KYC a una interfaz descentralizada de propiedad de la comunidad, que abre todo y descentraliza la gobernanza. ShapeShift está disponible en 8 cadenas y recientemente lanzó una aplicación móvil iOS ShapeShift se rige por el token FOX.

Sitio web: https://shapeshift.com/

Acerca de Ampleforth (FORTH DAO)

Ampleforth introdujo activos de rebase en el espacio en 2019 con el token AMPL, que toma la volatilidad inherente a la oferta y la traslada al precio. La comunidad de Ampleforth se rige por el token FORTH.

Sitio web: https://www.ampleforth.org/

Acerca de HourGlass

HourGlass es el mercado de bonos convertibles sin permiso para DAO. HourGlass es parte del ecosistema de Buttonwood. Los contratos de HourGlass fueron auditados por byterocket.

Síguenos en nuestras redes!

Articulo traducido como referencia a nuevos usuarios del mundo DeFi. El articulo original puede encontrarse aquí para referencia.